Come calcolare la capienza fiscale | AndreyPopov @Canva - informagiovanirieti.it

Cosa si rischia quando si ricevono delle cartelle esattoriali e come fare per saldarle se si vuole pagare a rate? Vediamo cosa sono e cosa fare quando si ricevono queste richieste di pagamento

Quando un contribuente riceve una cartella esattoriale, la prima cosa che si chiede è che cosa sia, la seconda e la terza sono come e quando vengono notificate e, in ultimo, se ci si può difendere da una cartella che si ritiene illegittima.

Al giorno d’oggi tutti, ovviamente, sanno di cosa si parla quando si nomina una cartella esattoriale, ma non tutti sono a conoscenza dei modi che ha il cittadino per contestarla o per sapere se è stata o meno cancellata.

Si tratta, in ogni caso, di atti con cui l’Agente di riscossione (nella maggior parte dei casi l’Agenzia delle Entrate-Riscossione) chiede al presunto debitore il pagamento di somme risultate insolute dopo un controllo effettuato dall’ente creditore.

Cosa sono le cartelle esattoriali?

Cosa bisogna fare quando si riceve una cartella esattoriale? Superata la reazione di panico e sdegno che si provano al ricevimento di un tale atto, la prima cosa da constatere è che debito viene contestato e accertarsi di non averlo realmente pagato.

Poi, le strade che si possono intraprendere, una volta accertata la validità o meno della cartella, sono essenzialmente due: la prima è quella di saldare l’importo richiesto, eventualmente facendo domanda di pagamento a rate, mentre la seconda è quella di fare ricorso al giudice di pace entro 30 giorni dalla notifica.

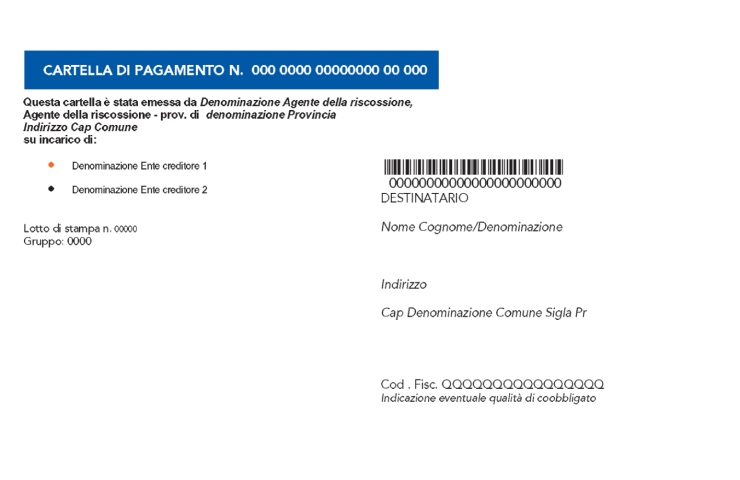

Ma quindi, cosa sono esattamente le cartelle esattoriali? Si tratta di cartelle di pagamento ed è un atto amministrativo con il quale si vuol raggiungere lo scopo di riscuotere un debito tramite il ruolo.

Per riscuotere il debito ci si rivolge a un agente di riscossione (come abbiamo detto, nella maggior parte dei casi è l’Ader) che ha il compito di notificare il provvedimento con il quale si richiede il pagamento.

Nel caso il debito non venga saldato, poi, può iniziare anche azioni esecutive e cautelari come il pignoramento, l’ipoteca o il fermo amministrativo.

La cartella esattoriale, contrariamente a quanto si può pensare, è un vero e proprio titolo esecutivo ed ha lo stesso valore che può avere una sentenza, un decreto o le ordinanze. Proprio per il fatto che si tratta di un atto esecutivo, l’agente di riscossione può avviare le misure cautelari ed esecutive sopra menzionate.

Ogni cartella contiene tutte le informazioni utili al contribuente per capire cosa fare:

- la descrizione delle somme dovute;

- gli estremi identificativi del debitore;

- la data in cui il ruolo diviene esecutivo;

- l’intimazione ad adempiere nel termine di 60 giorni dalla notifica;

- le modalità di pagamento, anche rateale;

- le modalità per richiedere il riesame, la sospensione o l’annullamento del debito rivolgendosi all’ente creditore o presentando ricorso al giudice.

Con il provvedimento del 17 gennaio 2022 è stato approvato un nuovo modello di cartelle esattoriali per i carichi affidati agli agenti della riscossione a decorrere dal 1° gennaio 2022.

In base a quanto stabilito dalla legge di Bilancio 2022, infatti, le cartelle non contengono più l’aggio della Riscossione, cioè gli oneri di riscossione non vengono più addebitati al contribuente.

Le somme che risultano dovute a seguito dei controlli effettuati dagli enti creditori vengono iscritte a ruolo (si tratta di un elenco che contiene i nominativi dei debitori, la tipologia del credito e le relative somme dovute).

Il ruolo viene formato dall’ente creditore e trasmesso all’Agenzia delle entrate-Riscossione che provvede ad elaborare e notificare la cartella di pagamento ai fini della riscossione delle somme indicate.

Cosa rischia chi non paga?

Per le cartelle esattoriali il termine per il pagamento è fissato in 60 giorni dalla notifica.

In caso di mancato pagamento della cartella nel termine previsto dalla notifica, o di mancata richiesta di rateazione, l’Agenzia delle Entrate-Riscossione può avviare nei confronti del debitore (e dei suoi coobbligati):

- procedure cautelari e conservative, come il fermo amministrativo di beni mobili registrati, o l’ipoteca;

- l’esecuzione forzata per il recupero coattivo del credito sulla base del ruolo che costituisce titolo esecutivo, quindi il pignoramento dei beni mobili, immobili o dei crediti.

Inoltre, in caso di mancato pagamento della cartella entro la scadenza, sulle somme iscritte a ruolo sono dovuti gli interessi di mora, maturati giornalmente dalla data di notifica della stessa, e tutte le eventuali ulteriori spese.

Se il contribuente ritiene che le cartelle esattoriali siano illegittime può contestarle. La prima cosa da fare, in questo caso è individuare il Giudice competente che varia in base alla natura del debito contenuto nella cartella stessa e nello specifico:

- ci si rivolge alla Commissione Tributaria Provinciale nella cui circoscrizione ha sede l’Ente che ha emesso la cartella di pagamento per cartelle esattoriali che richiedono debiti tributari;

- ci si rivolge al Tribunale Sezione Lavoro del luogo in cui ha sede l’ufficio dell’Ente che ha emesso la richiesta per cartelle che si riferiscono a contributi previdenziali e assistenziali (per i lavoratori autonomi la sede del Tribunale va individuata nella circoscrizione in cui il contribuente ha la residenza);

- è necessario rivolgersi al Giudice di Pace competente del luogo in cui è stata commessa la violazione, invece, per le cartelle che riguardano sanzioni amministrative e violazioni del codice della strada.

Se, invece, si è deciso di pagare gli importi delle cartelle, come bisogna pagare? Le modalità sono diverse: innanzitutto, l’importo da pagare è quello riportato nei bollettini contenuti nella Comunicazione delle somme dovute.

Gli importi da pagare sono quelli indicati nella cartella esattoriale ed il pagamento può avvenire in diversi modi, quali:

- con i bollettini di versamento già compilati che si trovano all’interno della cartella esattoriale stessa (I bollettini di pagamento si possono scaricare direttamente dal sito dell’Agenzia delle entrate-Riscossione, accedendo alla propria area riservata.);

- tramite home banking;

- presso gli sportelli territoriali dell’Agenzia delle Entrate Riscossione;

- il servizio “Paga on-line”, disponibile sia sul sito dell’AdeR che sull’app EquiClick permette di usare i canali telematici delle banche, di Poste Italiane e di tutti gli altri Prestatori di Servizi di Pagamento (PSP) aderenti al nodo pagoPA;

La lista completa dei PSP aderenti e le informazioni sui canali di pagamento attivati sono reperibili sul sito di pagoPA.

È possibile richiedere al proprio Istituto di credito il pagamento delle rate tramite addebito in conto corrente.

La richiesta può essere inoltrata dal titolare del conto almeno 20 giorni prima della scadenza della rata.

Questo significa che se la richiesta alla banca viene effettuata oltre la data limite, l’addebito diretto sul conto corrente sarà attivo a partire dalla rata successiva. Di conseguenza, il pagamento della rata in scadenza andrà fatto in una delle altre modalità.

Inoltre può regolarizzare la propria situazione col Fisco anche tramite compensazione se si vantano dei crediti nei confronti della Pubblica Amministrazione.

Questo può avvenire quando un’impresa ha effettuato lavori per conto di una PA ma ancora non ha ricevuto il pagamento per la prestazione effettuata.

Il titolare dell’impresa può quindi utilizzare quel credito commerciale per pagare i debiti oggetto di cartelle di pagamento.

Il primo passaggio è che la PA interessata (cioè quella per cui sono stati fatti i lavori) certifichi il credito. Per richiedere la certificazione è a disposizione la piattaforma informatica del ministero dell’Economia e delle Finanze – Dipartimento della Ragioneria generale dello Stato.

Tutte le informazioni riguardo il pagamento tramite compensazione si trovano in questa sezione del sito dell’Agenzia delle Entrate-Riscossione.

La domanda di rateizzazione può essere inviata in tre modi:

- tramite pec, usando gli indirizzi riportati in ciascun modello di rateizzazione;

- presentando la richiesta presso gli sportelli degli uffici AdeR;

- facendo richiesta online tramite il servizio “Rateizza adesso” presente nell’area riservata, valido solo per gli importi fino a 100.000 euro.

- Se l’importo del debito è superiore a 60.000 euro occorre documentare la temporanea situazione di obiettiva difficoltà. Il piano di rateazione può arrivare a un massimo di 72 rate mensili. Solo in caso di comprata e grave difficoltà economica si può ottenere una dilazione fino a 120 rate.

Su richiesta, il piano di rateazione può prevedere rate variabili di importo crescente per ciascun anno. In caso di peggioramento della temporanea situazione di oggettiva difficoltà economica, la dilazione può essere prorogata una sola volta, fino a 72 mesi, a condizione che non sia intervenuta decadenza.

La decadenza dal beneficio della rateazione si verifica in caso di mancato pagamento di un determinato numero di rate anche non consecutive. In particolare:

- per le rateizzazioni concesse dopo l’8 marzo 2020 e richieste fino al 31 dicembre 2021, la decadenza si concretizza al mancato pagamento di 10 rate anche non consecutive;

- per le rateizzazioni presentate e concesse successivamente al 1° gennaio 2022, la decadenza si concretizza al mancato pagamento di 5 rate anche non consecutive.

- per le rateizzazioni presentate e concesse successivamente al 16 luglio 2022, la decadenza si concretizza al mancato pagamento di 8 rate anche non consecutive.

Una volta decaduti dal piano di rateazione:

- l’importo residuo diventa riscuotibile, per intero, in unica soluzione;

- il carico può comunque essere nuovamente rateizzato se, all’atto della presentazione della richiesta, le rate scadute alla stessa data sono integralmente saldate. In questo caso, il nuovo piano di dilazione può essere ripartito nel numero massimo di rate non ancora scadute alla stessa data.